Ομόλογα: Με απώλειες 2,6 τρισ. δολαρίων κινδυνεύουν οι επενδυτές από την αύξηση των αποδόσεων

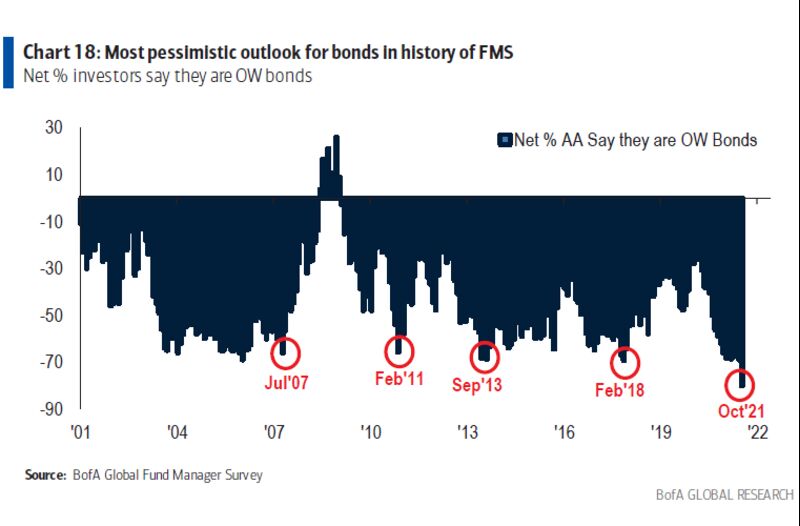

Μετά από μία εκρηκτική εβδομάδα στη διάρκεια της οποίας οι πληθωριστικές προσδοκίες εκτινάχθηκαν σε υψηλό δεκαετίας, πολλοί διαχειριστές κεφαλαίου περιμένουν τώρα μία ακόμη πιο επικίνδυνη προοπτική: Μία μέτρια άνοδο στις αποδόσεις που θα πυροδοτήσει απώλειες τρισεκατομμυρίων δολαρίων.

Ακόμη και μία άνοδο της μισής ποσοστιαίας μονάδας από τα σημερινά επίπεδα, που θα επανέφερε το κόστος δανεισμού στα προ της πανδημίας επίπεδα του 2019, θα ήταν αρκετή για να φέρει αναταράξεις. Πρόκειται για μία απειλή με επιπτώσεις σε διάφορες κατηγορίες ενεργητικού, από αναδυόμενες αγορές έως μετοχές υψηλής τεχνολογίας.

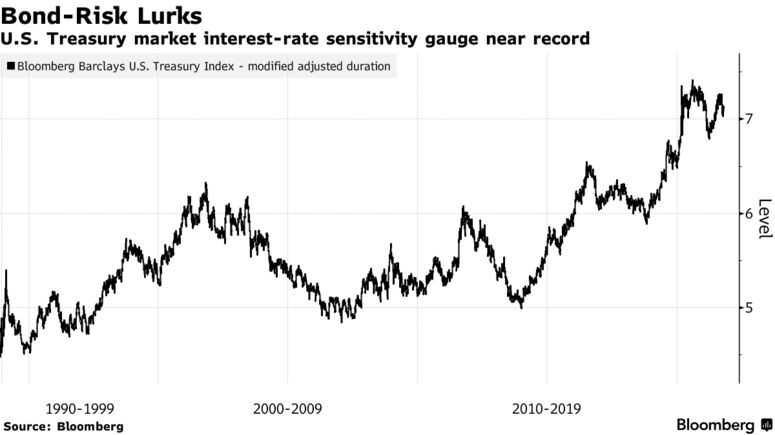

Το σενάριο αυτό τρομάζει τους επενδυτές από τη στιγμή που οι αποδόσεις των αμερικανικών 10ετών έχουν επιστρέψει στα υψηλά του 2021, εν μέσω προσδοκιών ότι η Φέντεραλ Ριζέρβ θα αρχίσει να αυξάνει τα επιτόκια το επόμενο έτος. Το μεγαλύτερο κίνδυνο διατρέχουν οι επενδυτές που διακρατούν ομόλογα με μακροπρόθεσμο ορίζοντα. Οσο μεγαλύτερη η διάρκεια, τόσο μεγαλύτερη η πτώση της τιμής για κάθε άνοδο των αποδόσεων. Και ο κίνδυνος δεν περιορίζεται στις ΗΠΑ: ο κίνδυνος γίνεται παγκόσμιος καθώς η απειλή του πληθωρισμού έχει κάνει πολλές κεντρικές τράπεζες να υιοθετήσουν πιο «επιθετική» στάση.

«Οι υψηλότερες αποδόσεις αποτελούν αυτή τη στιγμή συστημικό κίνδυνο. Τα υψηλότερα επιτόκια λειτουργούν αρνητικά για τα πάντα, εξαιρουμένων των τραπεζών. Επίσης, ελλοχεύει και ο κίνδυνος εάν ο πληθωρισμός συνεχιστεί με το σημερινό ρυθμό, η ανάπτυξη να επιβραδυνθεί σημαντικά», αναφέρει η Μπάρμπαρα Αν Μπέρναρτν, που έχει συστήσει το αντισταθμιστικό ταμείο Wincrest Capital.

Η Wall Street προβλέπει τώρα ότι η απόδοση του αμερικανικού 10ετούς κρατικού ομολόγου, που άγγιξε το 1,7% αυτή την εβδομάδα, θα εκτιναχθεί στο 2% σε ένα χρόνο από τώρα, που σημαίνει ότι θα προσεγγίσει το μέσο όρο του 2,14% του 2019. Ηδη, η απόδοση έχει αυξηθεί κατά μισή ποσοστιαία μονάδα από τις αρχές Αυγούστου.

Η ανοδική πορεία εγείρει ερωτήματα και για τις μετοχές με πιο ευάλωτες να είναι οι εταιρείες της τεχνολογίας. Ευάλωτο είναι επίσης και πολλές ριψοκίνδυνες κατηγορίες ενεργητικού, όπως εταιρικό χρέος υψηλής απόδοσης.

Στην αγορά των ομολόγων, θα μπορούσε να επαναληφθεί μία κατάσταση αντίστοιχη με αυτή του 1994, όσον αφορά στις απώλειες που υπέστησαν τότε οι επενδυτές ομολόγων.

Με μία αύξηση των αποδόσεων κατά μισή ποσοστιαία μονάδα, ο δείκτης του Bloomberg που παρακολουθεί τα αμερικανικά κρατικά ομόλογα θα μπορούσε να υποστεί απώλειες της τάξης των 350 δισ.δολαρίων, λαμβάνοντας υπόψη ότι παρακολουθεί μία αγορά κρατικού χρέους αξίας 10 τρισ.δολαρίων. Ο δείκτης του Bloomberg που παρακολουθεί την παγκόσμια αγορά ομολόγων – που περιλαμβάνει και τα εταιρικά ομόλογα και τους εξασφαλισμένους με ομόλογα τίτλους τόσο των αναδυόμενων όσο και των ανεπτυγμένων αγορών – θα μπορούσε να υποστεί απώλειες 2,6 τρισ.δολαρίων σε μία αγορά 68 τρισ.δολαρίων.

«Συνεπώς, πολλές κατηγορίες ενεργητικού είναι ακριβές εξαιτίας των χαμηλών πραγματικών επιτοκίων. Καθώς οι κεντρικές τράπεζες επιχειρούν ομαλοποίηση της νομισματικής πολιτικής τους, αυτό θα αλλάξει», αναφέρει ο Αλμπέρτο Γκάλο, διαχειριστής χαρτοφυλακίου της Algebris Investments.

Ο δείκτης του Bloomberg που παρακολουθεί τα αμερικανικά κρατικά ομόλογα παρουσιάζει απώλειες 3,3% από τις αρχές του έτους έως τις 21 Οκτωβρίου, οδεύοντας προς τις μεγαλύτερες ετήσιες απώλειες από το 2009.

Το μεγάλο ερώτημα είναι εάν η κλιμάκωση του πληθωρισμού θα αποδειχθεί μεταβατική ή περισσότερο διαρκείας. Το επόμενο μεγάλο «ορόσημο» για τα ομόλογα είναι η απόφαση της Φέντεραλ Ριζέρβ για το πότε τελικά θα αρχίσει να μειώνει τις αγορές ομολόγων της και δεν φαίνεται να είναι πολύ μακριά, καθώς έχει ήδη δώσει το σήμα ότι το tapering θα ξεκινήσει στα μέσα Νοεμβρίου ή στα μέσα Δεκεμβρίου.

moneyreview.gr με πληροφορίες από Bloomberg

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News