Wall Street: Οι μετοχές αρνούνται να «σπάσουν» παρά τους τριγμούς στα ομόλογα

Οι συναλλασσόμενοι στη Wall Street απορρόφησαν κάθε χτύπημα αυτή την εβδομάδα, από το άλμα των αποδόσεων των κρατικών ομολόγων, τη συνεχιζόμενη επιθετικότητα της Φέντεραλ Ριζέρβ, το δράμα των εμπορευμάτων και πολύ περισσότερα. Για όλους αυτούς τους λόγους, είναι πραγματικά άξιο απορίας το πόσο καλά κράτησαν οι μετοχές μέσα σε αυτό το περιβάλλον.

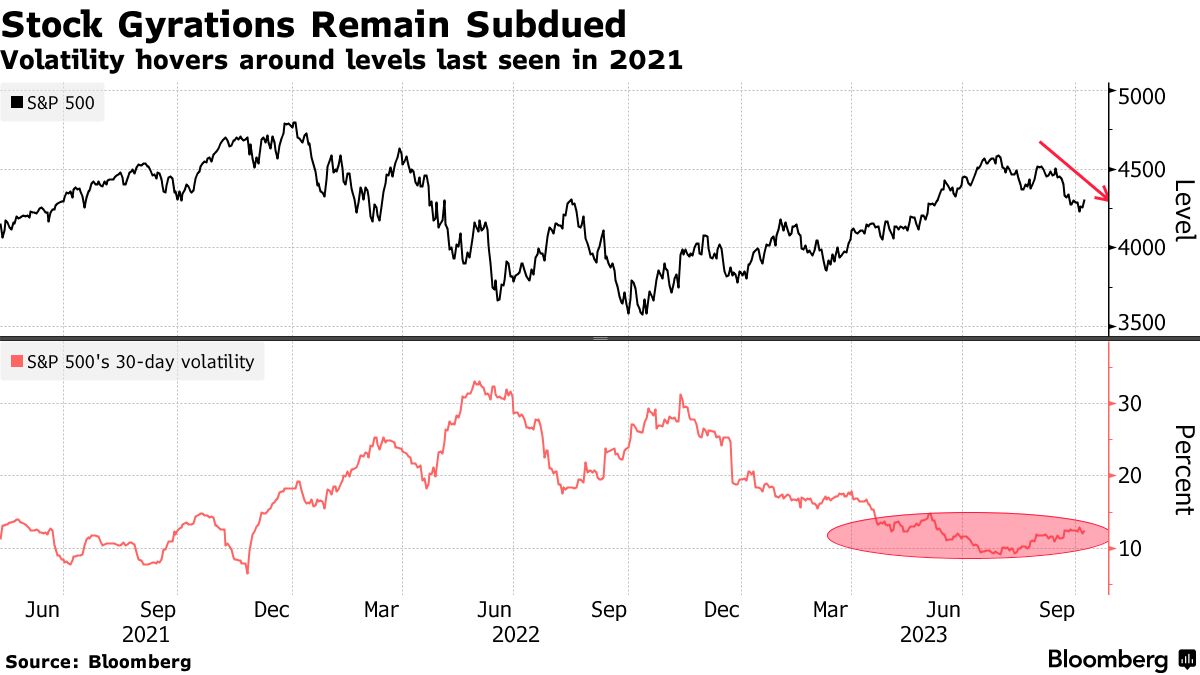

Αφότου η απόδοση του αμερικανικού 10ετούς κρατικού ομολόγου εκτινάχθηκε στο υψηλότερο επίπεδο από το 2007, ο S&P 500 ξέφυγε με μία μικρή άνοδο – την πρώτη στο μήνα – ενώ ο Nasdaq είναι ενισχυμένος 1,75% την εβδομάδα. Η μεγάλη δόση της αναστάτωσης στην αγορά κρατικών ομολόγων δεν επεκτάθηκε τελικά στις διάφορες κατηγορίες πιο ριψοκίνδυνου ενεργητικού, με το δείκτη VIX που παρακολουθεί τη μεταβλητότητα να βρίσκεται σε πτώση για τρεις συνεδριάσεις.

Με τον πρόεδρο της Fed, Τζερόμ Πάουελ να μένει αμετακίνητος στη μάχη κατά του πληθωρισμού, «κάτι πάει να σπάσει», προειδοποίησε ο Μοχάμεντ Ελ-Εριάν, σύμβουλος της Allianz. Στις αγορές πάντως δεν έχει σπάσει κάτι, τουλάχιστον μέχρι στιγμής. Το ερώτημα είναι πόσο μπορούν να αντέξουν οι επενδυτές μέσα σε όλες αυτές τις πιέσεις. Προς το παρόν, το μήνυμα είναι ότι ένα επιτόκιο άνω του 5% μπορεί να «ανοίξει πληγές».

Αυτή η αντοχή της αγοράς καθοδηγείται από την άποψη ότι η οικονομία παραμένει αρκετά ισχυρή, ώστε οι χρηματοοικονομικές αγορές να μπορούν να αντέξουν το υψηλότερο κόστος δανεισμού.

«Οι μετοχές παρουσιάζουν καλές επιδόσεις σε έναν κόσμο όπου οι αποδόσεις των αμερικανικών 10ετών κυμαίνονται πάνω από το 4%. Εάν ο λόγος για τις υψηλότερες αποδόσεις είναι ότι έχουμε μία ανθεκτική οικονομία και αγορά εργασίας και όχι κάποια λάθη της Fed ως προς τη νομισματική πολιτική, τότε αυτός θα καθοδηγήσει και την αύξηση των εταιρικών εσόδων και κερδών και κατά συνέπεια θα είναι θετικός για τις αγορές», αναφέρει ο Αρτ Χόγκαν, στρατηγικός αναλυτής της B. Riley Wealth.

Bέβαια αυτό δεν σημαίνει ότι ο δρόμος θα είναι εύκολος ή ότι οι επενδυτές δεν υποφέρουν. Περίπου 3 τρισ.δολάρια εξανεμίστηκαν από τις αμερικανικές μετοχές από τον Ιούλιο και παρότι αυτό έχει κάνει τις μετοχές φθηνότερες, οι αποτιμήσεις του δείκτη S&P 500 παραμένουν υψηλότερες από τα χαμηλά του περυσινού Οκτωβρίου και Ιουνίου.

Και φυσικά, η άνοδος των αποδόσεων των αμερικανικών 10ετών δεν συνεπάγεται πάνω δυσπραγία για τις μετοχές. Ο Χόγκαν επικαλείται τη δεκαετία του 1990, όταν η απόδοση του αμερικανικού 10ετούς κυμαινόταν κατά μέσο όρο στο 6,65%. Ο S&P 500 είχε παρουσιάσει εξαιρετικά καλές επιδόσεις στη διάρκεια αυτής της περιόδου. Επίσης, την περίοδο 1985-2005, οι προσαρμοσμένες στον πληθωρισμό αποδόσεις υμαίνονταν στο 3,5%, πολύ υψηλότερα από το σημερινό 2% , με το δείκτη S&P 500 να παρουσιάζει απόδοση 15% ετησίως, σύμφωνα με στρατηγικούς αναλυτές της Bank of America.

Ωστόσο, ο δείκτης κινδύνου στις αγορές ενεργητικού σε ολόκληρο τον κόσμο της Bank of America βρίσκεται σε σχεδόν ουδέτερο επίπεδο, χαμηλότερα από το σημείο που βρισκόταν στη διάρκεια της τραπεζικής κρίσης και της bear market στη διάρκεια της πανδημίας.

Ακόμη ένας παράγοντας που στηρίζει τις αγορές μετοχών είναι η ισχυρή δυναμική των κερδών των αμερικανικών επιχειρήσεων. Αναλυτές αναμένουν ότι τα κέρδη των εισηγμένων στο δείκτη S&P 500 αναμένεται να αυξηθούν 6,5% στο τέταρτο τρίμηνο συγκριτικά με την αντίστοιχη περυσινή περίοδο, σύμφωνα με στοιχεία του Bloomberg.

moneyreview.gr με πληροφορίες από Bloomberg

Διαβάστε επίσης:

Ράλι στο τέλος της συνεδρίασης – Εστίασε στα θετικά σημεία

Ελ-Εριάν: «Κάτι πάει να σπάσει» μετά τα στοιχεία για την απασχόληση

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News