Motor Oil: Πώς διατέθηκαν τα 200 εκατ. ευρώ του ομολογιακού δανείου

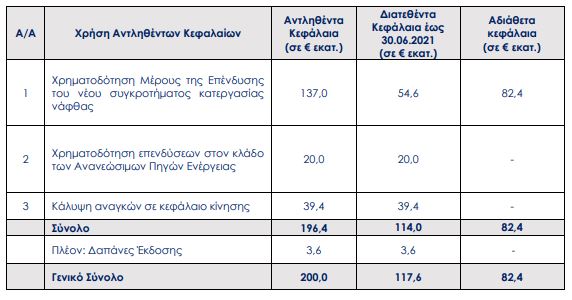

Ανακοίνωση εξέδωσε η Motor Oil, με την οποία ενημερώνει το επενδυτικό κοινό πώς διατέθηκαν τα 200 εκατ. ευρώ, τα οποία άντλησε από την έκδοση ομολόγου, έως και τις 30 Ιουνίου 2021.

Ειδικότερα σύμφωνα με την ανακοίνωση, 54,6 εκατ. ευρώ κατευθύνθηκαν για τη χρηματοδότηση μέρους της επένδυσης για το νέο συγκρότημα επεξεργασίας νάφθας από τα 137 εκατ. ευρώ που θα διατεθούν συνολικά για την εν λόγω επένδυση από τα αντληθέντα κεφάλαια του ομολογιακού δανείου.

Το ποσό των 20 εκατ. ευρώ διατέθηκε για τη χρηματοδότηση επενδύσεων στον κλάδο των Ανανεώσιμων Πηγών Ενέργειας, ενώ 39,4 εκατ. ευρώ χρησιμοποιήθηκαν για την κάλυψη αναγκών σε κεφάλαιο κίνησης.

Όπως επισημαίνει η εισηγμένη στην ανακοίνωσή της, το ποσό των 3,6 εκατ. ευρώ αφορούσε τις δαπάνες για την έκδοση του ομολόγου και ως εκ τούτου εκπίπτει από το συνολικό ποσό των 200 εκατ. ευρώ.

Αναλυτικά η ανακοίνωση της εταιρείας αναφέρει:

«Σύμφωνα με τις διατάξεις της παραγράφου 4.1.2 του Κανονισμού του Χρηματιστηρίου Αθηνών, την υπ’ αριθμόν 25/17.07.2008 & 6.12.2017 απόφαση του Διοικητικού Συμβουλίου του Χρηματιστηρίου Αθηνών και την υπ’ αριθμόν 8/754/14.04.2016 απόφαση του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, γνωστοποιείται ότι, από την έκδοση Κοινού Ομολογιακού Δανείου ποσού Ευρώ 200.000.000 διάρκειας επτά (7) ετών, διαιρούμενου σε 200.000 άυλες, κοινές, ανώνυμες ομολογίες με ονομαστική αξία Ευρώ 1.000 εκάστη και ετήσιο επιτόκιο 1,90%, που πραγματοποιήθηκε σύμφωνα με τις από

26.02.2021 και 09.03.2021 αποφάσεις του Διοικητικού Συμβουλίου της ΜΟΤΟΡ ΟΪΛ (ΕΛΛΑΣ) ΔΙΥΛΙΣΤΗΡΙΑ ΚΟΡΙΝΘΟΥ Α.Ε. (εφ’ εξής η Εταιρεία) και την υπ’ αριθμόν 906/10.03.2021 απόφαση έγκρισης του περιεχομένου του Ενημερωτικού Δελτίου από το Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, αντλήθηκαν συνολικά κεφάλαια ύψους Ευρώ 200.000.000. Οι δαπάνες έκδοσης ανήλθαν σε Ευρώ 3.661,9 χιλ. και μείωσαν αντίστοιχα τα συνολικά αντληθέντα κεφάλαια.

Η έκδοση του Κοινού Ομολογιακού Δανείου καλύφθηκε πλήρως και η πιστοποίηση της καταβολής των αντληθέντων κεφαλαίων έγινε από το Διοικητικό Συμβούλιο της Εταιρίας στις 23.03.2021. Επιπρόσθετα, οι εκδοθείσες 200.000 κοινές ανώνυμες ομολογίες εισήχθησαν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της

Ρυθμιζόμενης αγοράς του Χρηματιστηρίου Αθηνών στις 24.03.2021.

Σύμφωνα με τις δεσμεύσεις που διατυπώνονται στο σχετικό Ενημερωτικό Δελτίο που εγκρίθηκε από την Επιτροπή Κεφαλαιαγοράς, γνωστοποιείται ότι μέρος των αντληθέντων κεφαλαίων διατέθηκαν μέχρι την 30.06.2021 ως ακολούθως:

Η διάθεση των κεφαλαίων από την Εταιρία κατά το χρονικό διάστημα 24.3.2021 – 30.6.2021 ανά κατηγορία επένδυσης με Α/Α: 1-3 του παραπάνω πίνακα αφορά την ταμειακή εκταμίευση και όχι τη λογιστικοποίηση του εξόδου σύμφωνα με τα οριζόμενα στην απόφαση 25 της Διοικούσας Επιτροπής του Χρηματιστηρίου Αθηνών.

Ως προς την επένδυση με Α/Α: 1 του πίνακα υπενθυμίζεται ότι ο συνολικός προϋπολογισμός του έργου κατασκευής του νέου συγκροτήματος κατεργασίας νάφθας ανέρχεται σε Ευρώ 310 εκατ. και η ολοκλήρωσή του αναμένεται τα τέλη Μαρτίου 2022. Μέχρι σήμερα η συγκεκριμένη επένδυση έχει απορροφήσει περίπου Ευρώ 210 εκατ. εκ των οποίων τα Ευρώ 54,6 εκατ. το χρονικό διάστημα 24.3.2021 – 30.6.2021. Το νέο συγκρότημα θα συμβάλει στην αύξηση παραγωγής βενζινών υψηλής προστιθέμενης αξίας καθώς και Κηροζίνης και Υδρογόνου.

Ως προς την επένδυση με Α/Α: 2 του πίνακα αναφέρεται ότι το χρονικό διάστημα 24.3.2021-30.6.2021 η Εταιρία διέθεσε ποσό πολλαπλάσιο των Ευρώ 20 εκατ. για τη χρηματοδότηση επενδύσεων στον κλάδο των Ανανεώσιμων Πηγών Ενέργειας (Α.Π.Ε.). Συγκεκριμένα, το Μάϊο 2021 η Εταιρία εισέφερε ποσό Ευρώ 130 εκατ. ως αύξηση μετοχικού κεφαλαίου της 100% θυγατρικής MOTOR OIL RENEWABLE ENERGY ΜΟΝΟΠΡΟΣΩΠΗ Α.Ε. (MORE). Το μεγαλύτερο μέρος των κεφαλαίων χρησιμοποιήθηκε από την 100% θυγατρική της MORE με την επωνυμία TEFORTO HOLDINGS LIMITED για την απόκτηση του μετοχικού κεφαλαίου έξι (6) εταιρειών οι οποίες διαθέτουν χαρτοφυλάκιο ένδεκα εν λειτουργία αιολικών πάρκων συνολικής δυναμικότητας 220 MW και ενός επιπλέον υπό κατασκευή αιολικού πάρκου δυναμικότητας 20 MW. Το τίμημα διαμορφώθηκε σε Ευρώ 117,1 εκατ. Η TEFORTO HOLDINGS LIMITED διαχειρίζεται το χαρτοφυλάκιο των Ανανεώσιμων Πηγών Ενέργειας του Ομίλου της Εταιρείας.

Ως προς την επένδυση με Α/Α: 3 του πίνακα επισημαίνεται ότι η μέση τιμή του Brent διαμορφώθηκε το Β΄ τρίμηνο 2021 σε USD 68,98/bbl έναντι USD 61,12/bbl το Α’ τρίμηνο 2021. Ιδιαίτερα αυξητική τάση της τιμής του Brent παρατηρήθηκε τους μήνες Μάιο (μέση τιμή USD 68,75/bbl) και Ιούνιο 2021 (μέση τιμή USD 73,04/bbl) σε συνέχεια της άρσης των περιορισμών στις μετακινήσεις. Η αύξηση της τιμής της πρώτης ύλης δημιούργησε αυξημένες ανάγκες χρηματοδότησης για τη διασφάλιση της τροφοδοσίας και της απρόσκοπτης λειτουργίας του παραγωγικού κυκλώματος του Διυλιστηρίου. Το σύνολο των Ευρώ 39,4 εκατ. διετέθη για τις ανάγκες κεφαλαίου κίνησης της Εταιρίας το διάστημα 24.3.2021-30.6.2021.

Διευκρινίζεται ότι τα προσωρινώς αδιάθετα κεφάλαια είναι κατατεθειμένα σε έντοκους τραπεζικούς λογαριασμούς της Εταιρίας ή/και προθεσμιακές καταθέσεις».

moneyreview.gr

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News