Το τέλος του εύκολου χρήματος φέρνει παγκόσμιο σοκ 410 δισ. δολαρίων

Το τέλος της εποχής του εύκολου χρήματος επιταχύνεται, καθώς οι κεντρικές τράπεζες του πλανήτη αντιστρέφουν το μπαράζ των αγορών ομολόγων το οποίο εξαπέλυσαν ως απάντηση στην πανδημία, απειλώντας τις οικονομίες και τις αγορές του πλανήτη με ένα νέο σοκ.

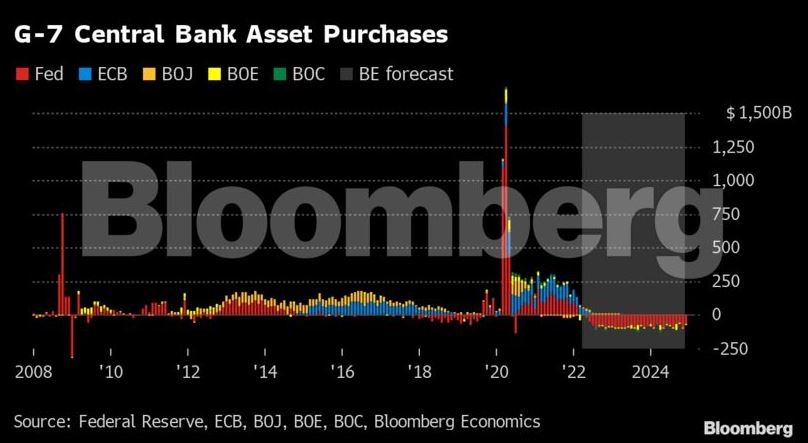

Το Bloomberg υπολογίζει ότι οι κεντρικές τράπεζες των χωρών του G7 θα συρρικνώσουν τους ισολογισμούς τους κατά 410 δισ. δολάρια στο υπόλοιπο του 2022. Και αυτό, αφότου το 2021 αύξησαν τους ισολογισμούς τους κατά 2,8 τρισ. δολάρια, διευρύνοντας την διόγκωσή τους πάνω από τα 8 τρισ. δολάρια από την έναρξη της πανδημίας.

Αυτά τα μέτρα νομισματικής πολιτικής βοήθησαν να στηριχθούν οι οικονομίες και οι αγορές κατά τη διάρκεια της πανδημίας. Τώρα, οι κεντρικές τράπεζες τα αποσύρουν -και καθυστερημένα, σύμφωνα με κάποιες απόψεις- καθώς ο πληθωρισμός εκτινάσσεται σε υψηλά δεκαετιών.

Το διπλό πλήγμα της συρρίκνωσης των ισολογισμών των κεντρικών τραπεζών και της αύξησης των επιτοκίων, έρχεται να προστεθεί στις πρωτοφανείς προκλήσεις που αντιμετωπίζει η παγκόσμια οικονομία, με τις συνέπειες του πολέμου στην Ουκρανία και των νέων lockdowns στην Κίνα.

Σε αντίθεση με τους προηγούμενους κύκλους σύσφιγξης της νομισματικής πολιτικής, όταν η Federal Reserve των ΗΠΑ ήταν η μοναδική από τις μεγάλες κεντρικές τράπεζες που συρρίκνωνε τον ισολογισμό της, αυτή τη φορά, και άλλες κεντρικές τράπεζες ακολουθούν ανάλογες κινήσεις.

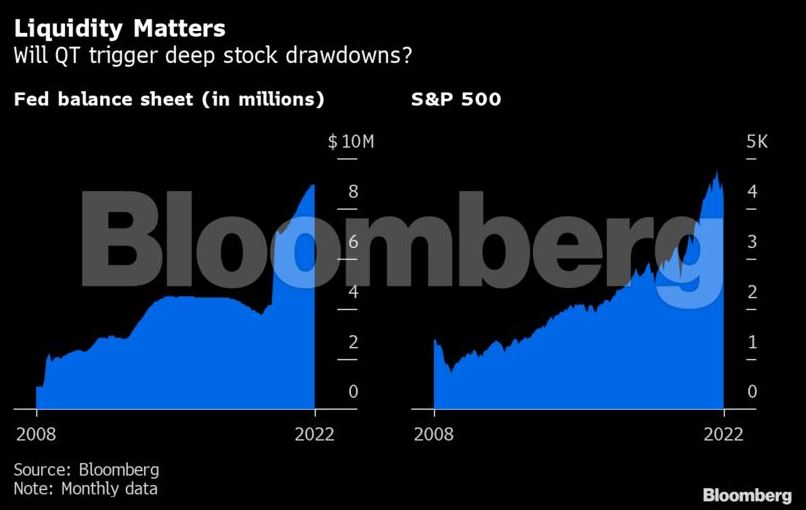

Το Bloomberg προειδοποιεί ότι η νέα πολιτική της ποσοτικής σύσφιγξης θα αυξήσει το κόστος δανεισμού και θα περιορίσει τη ρευστότητα.

Ήδη, οι αυξανόμενες αποδόσεις των ομολόγων, η υποχώρηση των τιμών των μετοχών και το ισχυρότερο δολάριο οδηγούν σε σύσφιγξη των χρηματοοικονομικών συνθηκών, ακόμα και πριν από τις ουσιαστικές αυξήσεις επιτοκίων από τη Fed.

«Αυτό είναι ένα μεγάλο χρηματοοικονομικό σοκ για τον πλανήτη», λέει στο Bloomberg η Alicia Garcia Herrero, επικεφαλής οικονομολόγος της Natixis για την Ασία. «Ήδη βλέπουμε τις συνέπειες του tapering στη μειωμένη ρευστότητα στο δολάριο και στην ανατίμηση του δολαρίου».

H Fed αναμένεται να αυξήσει τα επιτόκια κατά 50 μονάδες βάσης στη συνεδρίασή της στις 3-4 Μαΐου και αρκετές φορές ακόμα μετά από αυτό, με τους traders να περιμένουν αυξήσεις 250 μονάδων βάσης έως το τέλος του έτους. Η Ομοσπονδιακή Τράπεζα αναμένεται επίσης να αρχίσει να συρρικνώνει τον ισολογισμό της με μέγιστο ρυθμό 95 δισ. δολαρίων τον μήνα. Θα το κάνει αφήνοντας τα ομόλογα που έχει αγοράσει να ωριμάσουν, αντί να τα πουλά, χωρίς όμως αυτό να αποκλείεται για αργότερα.

Υπενθυμίζεται ότι το 2013, όταν τα σχέδια της Fed για τη μείωση του ισολογισμού της ξάφνιασαν τους επενδυτές, προκλήθηκε το επεισόδιο αναταραχής στις αγορές που ονομάστηκε «taper tantrum». Αυτή τη φορά, πάντως, οι κεντρικές τράπεζες έχουν επικοινωνήσει με σαφήνεια τα σχέδιά τους, άρα ένα ξαφνικό σοκ είναι λιγότερο πιθανό.

Όμως, οι επενδυτές φοβούνται το άγνωστο, καθώς η ρευστότητα αποσύρεται από τις αγορές ομολόγων και κομμάτια της οικονομίας -όπως για παράδειγμα τα ακίνητα ή τα κρυπτονομίσματα- που εκτινάχθηκαν στην εποχή του εύκολου χρήματος, θα αντιμετωπίσουν τώρα ένα τεστ.

Η Ευρωπαϊκή Κεντρική Τράπεζα σχεδιάζει να δώσει τέλος στην ποσοτική χαλάρωση το τρίτο τρίμηνο.

Η Τράπεζα της Αγγλίας έχει ήδη αρχίσει να συρρικνώνει τον ισολογισμό της και αναμένεται να αυξήσει τα επιτόκια ξανά τον Μάιο.

Η Citigroup υπολογίζει ότι κάθε 1 τρισ. δολάρια ποσοτικής σύσφιγξης αντιστοιχεί σε πτώση περίπου 10% στις μετοχές σε ορίζοντα 12 μηνών.

moneyreview.gr με πληροφορίες από Bloomberg

Διαβάστε επίσης:

Οι κεντρικές τράπεζες, ο πόλεμος και τα διλήμματα στη χάραξη νομισματικής πολιτικής

Deutsche Bank: Έρχεται μεγάλη ύφεση

Goldman Sachs: Στο 35% οι πιθανότητες ύφεσης την επόμενη διετία

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News