ΚΕΠΕ: Ενδείξεις bankflation σε Ευρώπη και Ελλάδα – Όχι στα γαλαντόμα μερίσματα

Οι αυξήσεις των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα και η αύξηση του καθαρού εισοδήματος από τόκους οδηγούν σε μία υπέρμετρη συσσώρευση κερδών στις ευρωπαϊκές τράπεζες και τροφοδοτούν τον πληθωρισμό της «τραπεζικής απληστίας» (bankflation), προειδοποιεί το Κέντρο Προγραμματισμού και Οικονομικών Ερευνών (ΚΕΠΕ).

Το φαινόμενο είναι ιδιαίτερα έντονο στην ελληνική τραπεζική αγορά, λόγω της ολιγοπωλιακής δομής και του χαμηλού ανταγωνισμού της, τονίζει η ανάλυση. Στο πλαίσιο αυτό, το ΚΕΠΕ συστήνει να χρησιμοποιηθούν αυτά τα σημαντικά κέρδη των τραπεζών για την επιπλέον θωράκιση του κλάδου, μέσω της ενίσχυσης των εποπτικών κεφαλαίων και της γρηγορότερης απόσβεσης του αναβαλλόμενου φόρου, παρά να δίνονται αποκλειστικά σε μερίσματα.

Ειδικότερα, το ΚΕΠΕ επισημαίνει την εικόνα της κερδοφορίας των τραπεζών (τόσο των ευρωπαϊκών όσο και των ελληνικών) μετά την εκκίνηση του κύκλου αυξήσεων των βασικών επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα στις 27 Ιουλίου 2022, με τους δείκτες αποδοτικότητας των ιδίων κεφαλαίων (return on equity, ROE) και του ενεργητικού (return on assets, ROA) για το σύνολο των σημαντικών τραπεζών που εποπτεύονται από την ΕΚΤ να αυξάνονται κατακόρυφα από 7,59% και 0,46% το 2ο τρίμηνο 2022, σε 10,01% και 0,65% το 3ο τρίμηνο 2023.

Σύμφωνα με στατιστικά στοιχεία της ΕΚΤ, τα κέρδη των σημαντικών τραπεζικών ιδρυμάτων που εποπτεύονται από την ΕΚΤ ανέρχονταν συγκεντρωτικά το 2021 σε 108,13 δισ. ευρώ, το 2022 σε 127,19 δισ. ευρώ (+17,6% η ετήσια μεταβολή), και το 9μηνο 2023 σε 131,15 δισ. ευρώ (+42,2% σε σχέση με το 9μηνο 2022).

«Γενικώς, αναφύεται πως το καθαρό εισόδημα από τόκους (net interest income) συμβάλλει καθοριστικά στην υπέρμετρη συσσώρευση κερδών των σημαντικών ευρωπαϊκών τραπεζών και τροφοδοτεί τον πληθωρισμό της ‘τραπεζικής απληστίας’ (bankflation)», αναφέρει η μελέτη του ΚΕΠΕ.

Ελληνικές τράπεζες

Σε ό,τι αφορά την Ελλάδα, το ΚΕΠΕ επισημαίνει ότι οι τέσσερις συστημικές τράπεζες καταγράφουν σημαντικά κέρδη το 2022 ύστερα από πολύ καιρό και αυτό οφείλεται, πρώτον, στις μειωμένες προβλέψεις για τον πιστωτικό κίνδυνο, καθώς η πλειονότητα των μη εξυπηρετούμενων δανείων έχει μεταφερθεί από τους τραπεζικούς ισολογισμούς στις εταιρείες διαχείρισης απαιτήσεων από δάνεια και πιστώσεις (ΕΔΑΔΠ – servicers) και, δεύτερον, στην αύξηση του λειτουργικού εισοδήματος. Σύμφωνα με στατιστικά στοιχεία της ΕΚΤ, για το 2022 τα κέρδη των ελληνικών συστημικών τραπεζών ανέρχονται σε 3,76 δισ. ευρώ έναντι ζημιών ύψους 4,69 δισ. ευρώ το 2021. Τούτο διότι οι προβλέψεις μειώθηκαν από 6,38 δισ. ευρώ σε 2,20 δισ. ευρώ και το λειτουργικό εισόδημα αυξήθηκε 66,7% από 6 δισ. στα 10 δισ. Ναι μεν το καθαρό εισόδημα από τόκους αυξήθηκε σχεδόν 5% (ή κατά 267,23 εκατ.), ωστόσο, η αύξηση του λειτουργικού εισοδήματος προέρχεται κυρίως από το εισόδημα χρηματοοικονομικών πράξεων (1,27 δισ. η ετήσια μεταβολή) και από τα καθαρά λοιπά λειτουργικά έσοδα (2,06 δισ. η ετήσια μεταβολή). Το 9μηνο 2023 τα κέρδη των ελληνικών συστημικών τραπεζών είναι σχεδόν ίδια με το 9μηνο 2022 και ανέρχονται σε 2,83 δισ., καλύπτοντας πάνω από τα τρία τέταρτα των ολικών κερδών του 2022. Επομένως, τα συνολικά κέρδη του 2022 και του 9μηνου 2023 ισούνται περίπου με 6,59 δισ., και με μία ετήσια αναγωγή για το 2023 προκύπτει ότι τα αναμενόμενα ολικά κέρδη της διετίας 2022-2023 είναι κοντά στα €7,53 δισ. ευρώ, όπως υπολογίζει το ΚΕΠΕ.

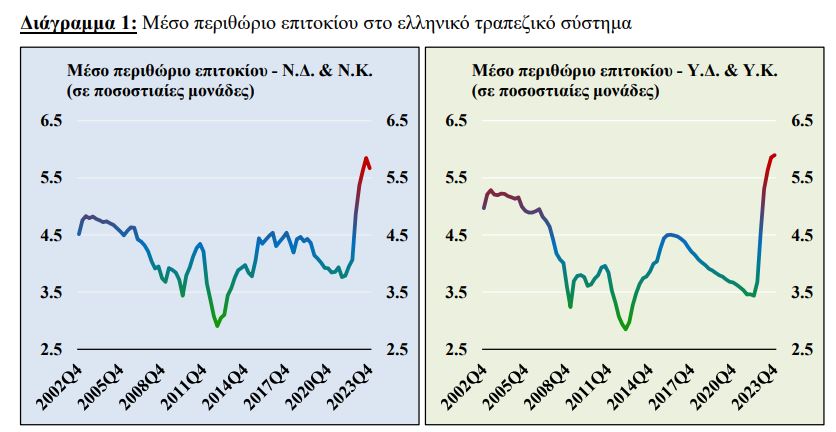

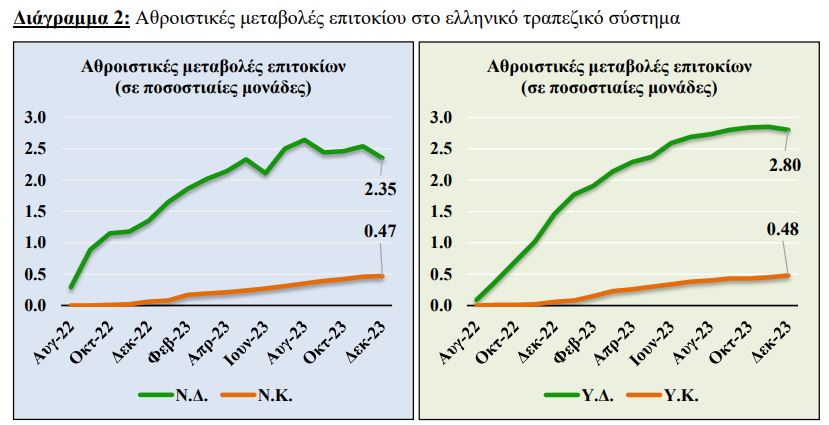

Οι αναλυτές μιλούν για μια υπερβολική συσσώρευση των κερδών των συστημικών τραπεζών, που οφείλεται στο καθαρό επιτοκιακό εισόδημα, το οποίο ενισχύεται από τις μεγάλες αυξήσεις του καθαρού επιτοκιακού περιθωρίου (ΝΙΜ) και του περιθωρίου επιτοκίου (interest rate spread), και συνεισφέρει στον πληθωρισμό της «τραπεζικής απληστίας» στην Ελλάδα.

Συγκεκριμένα, το λειτουργικό εισόδημα ανέρχεται στα 7,62 δισ. ευρώ το 9μηνο 2023, ξεπερνώντας κατά 3,3% το ποσό 9μηνου 2022 (7,38 δισ.), ενώ το καθαρό επιτοκιακό εισόδημα αυξήθηκε κατά 56,1% (από 3,87 δισ. σε 6,04 δισ.) το 9μηνο 2023 σε σχέση με το 9μηνο 2022. Ως προς το λειτουργικό εισόδημα, το καθαρό εισόδημα από τόκους αυξάνεται συνεχώς από το 2ο τρίμηνο 2022 (46,28%) και η τελευταία διαθέσιμη τιμή είναι για το 3ο τρίμηνο 2023 στο 79,25%. Οι προμήθειες σε σχέση με το λειτουργικό εισόδημα ελαφρώς αυξάνονται από το 2ο τρίμηνο 2022 (14,93%) μέχρι το 3ο τρίμηνο 2023 (16,37%), ενώ το εισόδημα από χρηματοοικονομικές πράξεις συρρικνώνεται την ίδια περίοδο (από 24,96% το 2ο τρίμηνο 2022 σε -0,08% το 3ο τρίμηνο 2023). Με βάση τα προαναφερθέντα, καθώς και ότι τα διοικητικά έξοδα, οι αποσβέσεις και τα κέρδη προ φόρων, δεν παρουσιάζουν αξιοσημείωτες μεταβολές, συνάγεται ότι το καθαρό επιτοκιακό εισόδημα διογκώνει τα κέρδη των ελληνικών συστημικών τραπεζών και τροφοδοτεί τον πληθωρισμό της «τραπεζικής απληστίας».

Η ολιγοπωλιακή δομή και ο χαμηλός ανταγωνισμός που επικρατούν στο ελληνικό τραπεζικό σύστημα– με τη συγκέντρωση των σημαντικών τραπεζών, με βάση τη λογιστική αξία του ενεργητικού, στην Ελλάδα να είναι πολύ υψηλότερη από αυτή στην Ευρώπη (σχεδόν 12 ποσοστιαίες μονάδες) – έχουν ως αποτέλεσμα τη διατήρηση υψηλότερων περιθωρίων επιτοκίου, κάτι που καθιστά πιο έντονο τον πληθωρισμό «τραπεζικής απληστίας» στην Ελλάδα σε σχέση με τις ευρωπαϊκές τράπεζες συνολικά, τονίζει το ΚΕΠΕ.

Αυτό αποτυπώνεται μέσω:

• του υψηλότερου καθαρού επιτοκιακού εισοδήματος ως ποσοστού του λειτουργικού εισοδήματος για τις τέσσερις ελληνικές συστημικές τράπεζες σε σχέση με τις ευρωπαϊκές σημαντικές τράπεζες: 78,59% έναντι 58,70% το 1ο τρίμηνο 2023, 77,98% έναντι 59,50% το 2ο τρίμηνο 2023, και 79,25% έναντι 60,56% το 3ο τρίμηνο 2023,

• του υψηλότερου καθαρού επιτοκιακού περιθωρίου για τις τέσσερις ελληνικές συστημικές τράπεζες σε σχέση με τις ευρωπαϊκές σημαντικές τράπεζες: 2,99% έναντι 1,48% το 1ο τρίμηνο 2023, 3,13% έναντι 1,53% το 2ο τρίμηνο 2023, και 3,20% έναντι 1,56% το 3ο τρίμηνο 2023, και

• του σημαντικά υψηλότερου επιτοκιακού περιθωρίου για το ελληνικό τραπεζικό σύστημα σε σχέση με την ευρωζώνη.

Οι συστάσεις

Κατόπιν τούτων, το ΚΕΠΕ σημειώνει ότι μία συνετή προσέγγιση θα ήταν αυτά τα βραχυπρόθεσμα κέρδη να χρησιμοποιηθούν για επιπλέον θωράκιση των ελληνικών τραπεζών, ούτως ώστε να είναι προετοιμασμένες οι τράπεζες για πιθανές μελλοντικές δύσκολες καταστάσεις.

«Είναι μοναδική ευκαιρία για τις ελληνικές συστημικές τράπεζες με τα επιβλητικά κέρδη της διετίας 2022- 2023 (εκτιμώνται κοντά στα 7,53 δισ.) να ενισχύσουν τα εποπτικά κεφάλαιά τους και να επιταχύνουν την απόσβεση του αναβαλλόμενου φόρου, παρά να επικεντρώνονται αποκλειστικά σε γαλαντόμες μερισματικές πολιτικές», αναφέρει το ΚΕΠΕ.

«Ναι μεν αποκομίζονται βραχυχρόνια οφέλη για τις τράπεζες από όλη αυτή την κατάσταση, αλλά από την άλλη τίθενται θέματα βιωσιμότητας στον μεσοπρόθεσμο και μακροχρόνιο ορίζοντα τόσο για τον τραπεζικό τομέα όσο και για την ανάπτυξη και κοινωνική συνοχή της χώρας», συνεχίζει. Και τονίζει ότι προκειμένου να αποτραπεί η ολοκλήρωση της «μυωπικής συμπεριφοράς» (βραχυχρόνια οφέλη & μακροχρόνιες ζημίες), χρειάζονται άμεσες κινήσεις από τις ελληνικές αρμόδιες αρχές, ώστε να αποφευχθεί στο μεσοδιάστημα (με την επικρατούσα τραπεζική πιστωτική στασιμότητα) η γιγάντωση της εναλλακτικής τραπεζικής – δηλαδή αυτής της σκιώδους τραπεζικής (shadow banking) – η οποία είναι γενικώς πολύ λιγότερο εποπτευόμενη σε σχέση με τις παραδοσιακές τράπεζες.

Παρότι το ΚΕΠΕ αναγνωρίζει ότι η πληρωμή μερισμάτων είναι αδιαμφισβήτητα πολύ σημαντική για τους μετόχους των ελληνικών τραπεζών, οι οποίοι έχουν να λάβουν μέρισμα για πάνω από 15 χρόνια, τονίζει ότι θα πρέπει να συνυπολογίζονται και άλλοι παράγοντες. Επίσης, να σημειωθεί πως μία ισόποση αναπλήρωση του αναβαλλόμενου φόρου με εταιρικά κέρδη συνεπάγεται αύξηση των κεφαλαιακών δεικτών (μέσω του παρονομαστή), καθώς το σταθμισμένο προς τον κίνδυνο ενεργητικό (RWAs) μειώνεται.

Συνεπώς, το ΚΕΠΕ συστήνει οι ελληνικές συστημικές τράπεζες να μεριμνήσουν για

– την ενίσχυση των κεφαλαιακών δεικτών που υπολείπονται των ευρωπαϊκών – εποπτευόμενων από την ΕΚΤ – τραπεζών (14,27% έναντι 15,61% στον δείκτη CET1, και 17,65% έναντι 19,69% στον συνολικό δείκτη TCR), ιδίως αν συνυπολογιστεί η γεωπολιτική αστάθεια με τρία ενεργά μέτωπα (Ουκρανία, Παλαιστίνη, Υεμένη),

– την επιτάχυνση της απόσβεσης των αναβαλλόμενων φορολογικών πιστώσεων (DTCs), ούτως ώστε να αυξηθεί ουσιαστικά η ποιότητα των κεφαλαίων. Όπως επισημαίνεται, τα DTCs είναι εν δυνάμει κρατική κεφαλαιακή ενίσχυση και καθιστούν το ελληνικό τραπεζικό σύστημα οιονεί δημόσιο (quasi-public), και, σύμφωνα με τα τελευταία διαθέσιμα στοιχεία, τον Ιούνιο 2023 αυτά αποτελούσαν το 51% των συνολικών εποπτικών ιδίων κεφαλαίων. Επιπλέον, υπάρχουν αναβαλλόμενες φορολογικές απαιτήσεις (DTAs) ύψους 6,6 δισ., εκ των οποίων τα 2,4 δισ. προσμετρούνται στην κεφαλαιακή βάση και αποτελούν το 9% σχεδόν των συνολικών εποπτικών ιδίων κεφαλαίων,

– την αναθεώρηση των τιμολογιακών πολιτικών τους ως προς τις προμήθειες και για τη μείωση του υψηλότατου περιθωρίου επιτοκίου, ιδίως αν συνυπολογιστούν οι θετικές επιδράσεις στις τράπεζες από την ανάκτηση της επενδυτικής βαθμίδας της χώρας,

– την αύξηση της χρηματοδότησης της πραγματικής οικονομίας, με έμφαση στις μικρομεσαίες επιχειρήσεις. Αυτές αποτελούν τη «ραχοκοκαλιά» της ελληνικής οικονομίας, καθώς, κατά μέσο όρο, συνεισφέρουν στο 67% της συνολικής προστιθέμενης αξίας, απασχολούν το 85% των συνολικών εργαζομένων και αποτελούν το 99,9% των συνολικών επιχειρήσεων διαχρονικά.

Διαβάστε επίσης:

Π. Μυλωνάς (Εθνική): Ανοιχτό το θέμα της επαναγοράς μετοχών

Eurobank: Bασικό μέλημα η ανταμοιβή των μετόχων – Στόχος για μέρισμα 50% το 2026

Alpha Bank: Μερίσματα άνω του 1 δισ. ευρώ στην τριετία 2024-2026

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News