Η μεγάλη στροφή στα ομόλογα – Πώς αποφεύχθηκε ένας τρίτος χρόνος στο κόκκινο

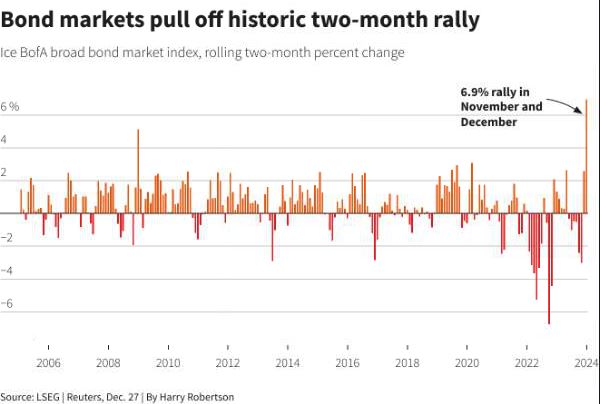

Ένα τεράστιο ράλι στις τιμές των ομολόγων, διάρκειας δύο μηνών, που στήθηκε πάνω στις προσδοκίες για μειώσεις επιτοκίων από τις κεντρικές τράπεζες, σώζει την αγορά από έναν τρίτο κατά σειρά χρόνο πτώσης, κάτι που θα ήταν σχεδόν ανήκουστο.

Η απόδοση του αμερικανικού 10ετούς ομολόγου, που αποτελεί το σημείο αναφοράς για το κόστος δανεισμού σε παγκόσμιο επίπεδο, μειώθηκε κατά 50 μονάδες βάσης τον Δεκέμβριο, έπειτα από πτώση 53 μονάδων βάσης τον Νοέμβριο (οι αποδόσεις των ομολόγων μειώνονται όταν οι τιμές τους αυξάνονται).

Αυτή η δίμηνη πτώση των αποδόσεων είναι η μεγαλύτερη από το 2008, όταν η Federal Reserve μείωνε τα επιτόκια για να αντιμετωπίσει την παγκόσμια χρηματοοικονομική κρίση, σημειώνει το Reuters.

Ο παγκόσμιος δείκτης ομολόγων ICE BofA, ο οποίος περιλαμβάνει κρατικά και εταιρικά ομόλογα, έχει σημειώσει ράλι περίπου 7% τους τελευταίους δύο μήνες, στην καλύτερη περίοδο οκτώ εβδομάδων που έχει σημειωθεί ποτέ, σύμφωνα με τα στοιχεία που ξεκινούν από το 1997.

Η απότομη μείωση των αποδόσεων έχει ελαφρύνει τις πιέσεις σε επιχειρήσεις και νοικοκυριά, όπως και στις αγορές κατοικιών αλλά και τα δημόσια οικονομικά των κυβερνήσεων, που τον Οκτώβριο είχαν να αντιμετωπίσουν το υψηλότερο κόστος δανεισμού εδώ και τουλάχιστον μία δεκαετία.

Η αιτία πίσω από την αντιστροφή της τάσης της αγοράς εντοπίζεται στην απότομη αλλαγή της ρητορικής των κεντρικών τραπεζών σχετικά με τον πληθωρισμό τον Δεκέμβριο, κάτι που ενίσχυσε τις προσδοκίες των επενδυτών για μειώσεις επιτοκίων. Είχε προηγηθεί ένα κύμα στοιχείων που έδειχναν ότι ο πληθωρισμός υποχωρεί γρηγορότερα από τις προβλέψεις σε ΗΠΑ και Ευρώπη, τον Νοέμβριο.

«Μας εξέπληξε η δυναμική αυτού του ράλι», λέει στο Reuters ο Oliver Eichmann, επικεφαλής ευρωπαϊκών ομολόγων στην εταιρεία διαχείρισης κεφαλαίων DWS.

Ο Christopher Waller της Fed και η Isabel Schnabel της Ευρωπαϊκής Κεντρικής Τράπεζας, που θεωρούνταν «γεράκια» της νομισματικής πολιτικής, χαλάρωσαν αισθητά τη στάση τους τον Δεκέμβριο, αναγνωρίζοντας, όπως είπε η Schnabel, την «αξιοσημείωτη» πτώση του πληθωρισμού.

Η Fed έφερε ένα νέο κύμα ευφορίας στην αγορά με τη συνεδρίαση Δεκεμβρίου της, όταν είπε ότι οι αυξήσεις επιτοκίων έχουν τελειώσει. Ο πρόεδρός της, Jerome Powell, έδωσε σήμα για τρεις μειώσεις επιτοκίων, κατά 25 μονάδες βάσης έκαστη, το 2024. Βέβαια, οι traders ποντάρουν σε κινήσεις άνω των 150 μονάδων βάσης.

Τα πιο ριψοκίνδυνα κομμάτια της αγοράς έχουν σημειώσει το μεγαλύτερο ράλι, με την απόδοση του ιταλικού 10ετούς ομολόγου να εκτιμάται ότι θα κλείσει τον Δεκέμβριο με πτώση άνω των 75 μονάδων βάσης, που είναι η μεγαλύτερη από την ευρωπαϊκή κρίση χρέους το 2013.

Το spread ανάμεσα στις αποδόσεις των junk bonds και των μηδενικού ρίσκου ομολόγων σε ΗΠΑ και Ευρώπη έχει πέσει στα χαμηλότερα επίπεδα από το δεύτερο τρίμηνο του 2022.

Με το ράλι αυτό, οι τιμές των ομολόγων σώζουν την αγορά από μία τρίτη χρονιά πτώσης, κάτι που δεν έχει συμβεί εδώ και τουλάχιστον 40 χρόνια. Ο δείκτης ICE BofA broad bond market index οδεύει προς ετήσια άνοδο περίπου 5%.

moneyreview.gr

Διαβάστε επίσης:

Ομόλογα: Kάτω από το 3% η απόδοση του ελληνικού 10ετούς

BofA: Έρχονται 152 μειώσεις επιτοκίων το 2024 – Τι σημαίνει για τις αγορές

Οι αγορές ποντάρουν ότι οι μειώσεις επιτοκίων πλησιάζουν – Θα τις απογοητεύσει η Christine Lagarde;

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News