BofA: Ο πληθωρισμός σε δεύτερη μοίρα – Τι φοβούνται τώρα οι επαγγελματίες των αγορών

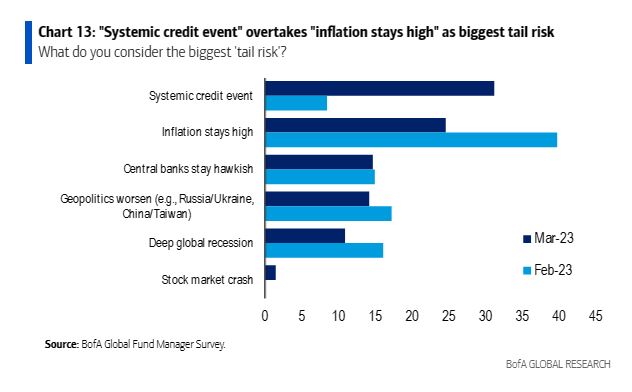

Οι τριγμοί στις τράπεζες έκαναν τους επενδυτές να μην ανησυχούν πια για τον πληθωρισμό. Όπως προκύπτει από τη μηνιαία δημοσκόπηση της Bank of America, η οποία πραγματοποιήθηκε με τη συμμετοχή 244 επαγγελματιών fund managers, οι οποίοι διαχειρίζονται συνολικά κεφάλαια 621 δισ. δολαρίων, η μεγαλύτερη ανησυχία τους πλέον είναι ένα συστημικό πιστωτικό γεγονός.

Συγκεκριμένα, το 31% των διαχειριστών πιστεύει ότι ένα πιστωτικό γεγονός στις τράπεζες είναι ο μεγαλύτερος κίνδυνος για τις αγορές, έναντι του 25% που ανησυχεί περισσότερο ότι ο πληθωρισμός θα παραμείνει υψηλός.

Μέχρι και τον περασμένο μήνα, ο υψηλός πληθωρισμός ήταν η μεγαλύτερη ανησυχία περίπου 4 στους 10 επαγγελματίες των αγορών, επισκιάζοντας και με διαφορά όλους τους άλλους φόβους.

Όσο για το πώς πιστεύουν ότι θα μπορούσε να εκδηλωθεί αυτή η κρίση, ποσοστό 34% των διαχειριστών εντοπίζει την πιθανή εστία της στον σκιώδη τραπεζικό τομέα των ΗΠΑ. Το 17% βάζει στο μικροσκόπιο τα χρέη των αμερικανικών επιχειρήσεων και το 10% τις αγορές ακινήτων στις ανεπτυγμένες οικονομίες.

Στο πλαίσιο αυτό, το ποσοστό των διαχειριστών που προβλέπει επιδείνωση της οικονομίας τους επόμενους 12 μήνες αυξήθηκε στο 51% από 35% τον προηγούμενο μήνα και είναι το υψηλότερο από τον Νοέμβριο του 2022. Αντίστοιχα, οι πιθανότητες ύφεσης αυξάνονται για πρώτη φορά από τον Νοέμβριο.

Συνεπώς, οι fund managers υιοθετούν long θέσεις στα μετρητά και τα εμπορεύματα και short στις μετοχές. Συγκεκριμένα, αυξάνουν τις θέσεις των χαρτοφυλακίων τους στα μετρητά στο 5,5% από 5,2% τον προηγούμενο μήνα. Στις μετοχές, η στροφή από τη Wall Street στην Ευρώπη επιταχύνεται, τα χαρτοφυλάκια γυρίζουν σε underweight θέσεις στις τράπεζες και τις μετοχές τεχνολογίας, ενώ καθαρό ποσοστό 42% των ερωτηθέντων εκτιμά ότι οι μετοχές υψηλής κεφαλαιοποίησης θα υπερ-αποδώσουν έναντι των small caps.

Κάτω από αυτές τις συνθήκες, οι αναλυτές της Bank of America εκτιμούν ότι οι 3.800 μονάδες αποτελούν τον «πάτο» για τον S&P 500, συστήνουν όμως στους επενδυτές να πουλήσουν όταν ο δείκτης φτάσει στις 4.100 με 4.200 μονάδες.

Διαβάστε επίσης:

Berenberg Bank: Τα 10 πράγματα που χρειάζεται να ξέρετε για την τραπεζική κρίση

Michael Wilson (Morgan Stanley): Μπαίνουμε στη βίαιη αρχή του τέλους του bear market

Barclays: Πώς θα προστατευθούν οι επενδυτές από την τραπεζική κρίση

Ακολουθήστε το Money Review στο Google News

Ακολουθήστε το Money Review στο Google News